投資物件を売却するときは、売却を考えるタイミングや高く売るための戦術があり、それは自宅売却時とは異なります。

仮に、物件売却のタイミングを間違えてしまうと、せっかく物件運営時に収益を上げていたのに、売却時の損失を加味するとマイナスになる…ということもあり得ます。そこで今回は、投資物件が少しでも高く売れるように、売却時のポイントを解説していきます。

●売却を考えるタイミング

まず、売却を考えるタイミングは、以下4つに大別されます。

・デッドクロスになる前

・大規模修繕など支出が大きくなる前

・キャピタルゲインが出るとき

・損切り

○デッドクロスになる前

まずはデッドクロスになる前です。デッドクロスとは、減価償却費用をローンの元金返済額が上回ってしまう状態のことです。これだけを聞いてもピンとこないと思うので、以下の順番で解説していきます。

・減価償却費用とは?

・ローンの元利均等返済部分とは?

・デッドクロスのタイミング

◎減価償却費用とは?

減価償却費用とは、物件の建物取得価格を毎年「経費」として計上できる費用です。つまり、実際に現金を支払っているわけではないのに帳簿上「経費」計上できるため、その金額は所得から差し引かれて節税になります。

減価償却費用は「建物取得価格×償却率」で算出され、償却率は構造によって以下のような違いがあります。

・RC(鉄筋コンクリート造):償却率0.022(耐用年数47年)

・重量鉄骨:償却率0.030(耐用年数34年)

・木造:償却率0.046(耐用年数22年)

◎ローンの元利均等返済部分とは?

ローンは元利均等返済と元金均等返済がありますが、一般的には元利均等返済を利用します。元利均等返済は、ローン返済額は毎月一定になりますが、「利息+元本」の内訳は毎年変わります。

返済当初は利息部分の方が多く元本が少ないですが、徐々に利息部分が少なくなり元本が多くなります。そして、不動産投資の場合には利息部分は経費計上できるので、返済が進むにつれて経費計上できる金額(利息)が少なくなるのです。

◎デッドクロスのタイミング

たとえば、木造アパート一棟を取得して、その物件の減価償却費用が年間115万円、経費計上可能期間が12年だったとします。そして、この物件を借入金額2,500万円、借入期間30年、金利2.5%で借り入れた場合は、借入1年目の元金は年間560,364円です。

しかし、減価償却費用を計上できる期間は12年なので、13年目以降は減価償却費用ゼロ、元金部分は年間574,536円です。この状態だと、減価償却費用を計上できない分、所得を差し引くことができず、支払う税金は高額になります。

また、ローンの元金分は経費計上できないので、場合によっては「帳簿上は黒字だけどキャッシュフローは赤字」になってしまうのです。そのため、デッドクロスのタイミングが売却を考えるタイミングの1つになります。

○大規模修繕など支出が大きくなる前

次に、大規模修繕など支出が大きくなる前のタイミングです。マンションなどの集合住宅は、管理会社が大規模修繕計画を策定しています。その計画に沿って毎月修繕積立金が徴収されていますが、以下のどちらかの方式で修繕積立金が上昇するケースが多いです。

・段階積み上げ方式

・一時金方式

◎それぞれの方式の違い

段階積み上げ方式とは、「5年ごとに30%アップ」など段階ごとに修繕積立金が上昇していく仕組みです。一時金方式とは「10年ごとに30万円」など、一時金という形で修繕積立金が徴収されます。

◎大規模修繕は12年ごとが基本

全てのマンションではありませんが、大規模修繕は12年ごとに行われるケースが多いです。その際は、大規模修繕に必要な資金を割り出し、前項の方式で修繕積立金が上昇するリスクが高くなります。

たとえば、段階積み上げ方式は管理組合の合意がないと上昇しませんが、大規模修繕の見積もりを基にすると、上昇を選ぶオーナーもいるでしょう。逆に、段階積み上げを拒否するということは、資産価値の劣化につながります。

そのため、大規模修繕が行われるタイミングは、実際に修繕積立金が上昇しようがいまいが売り時であるといえるのです。

○キャピタルゲインが出るとき

次の売り時はキャピタルゲイン(売却益)が出るときです。不動産におけるキャピタルゲインの考えは、以下の計算式でプラスになるときです。

・売却金額-(頭金+ローン残債+売買の諸費用)

良く「ローン残債で売れれば良い」と思っている人がいますが、ローン残債と同額で売れても、ローンを組むときに捻出した頭金+売買時の諸費用は損をしています。

そのため、上述した計算式で算出した結果、黒字になるのであればキャピタルゲインが出るので売却を検討して良いといえるでしょう。

○損切り

最後の売却のタイミングは損切りです。損切りとは、損失を出すにも関わらず売却することなので、前項の計算式がマイナスになっているのに売るということです。なぜ損切りするか?というと、これ以上損失を拡大させないためです。

たとえば、投資用物件を取得したものの、空室が続き収益がマイナスになっているとします。また、競合物件が増えてきたため、売却金額も下落傾向にある…こんな状況の場合は保有しているほど損失は拡大していきます。

このようなときは、赤字になるものの損切りするタイミングといえます。確かに確実に赤字になりますが、保有しているよりはマシ…という考えです。

●売却の大まかな流れ

売却のタイミングが分かったところで、次に売却の大まかな流れである以下を理解しましょう。

・不動産会社を探す

・査定を依頼する

・媒介契約を結ぶ

・募集開始

・売買契約締結

・決済・引渡し

○不動産会社を探す~媒介契約

まずは、不動産会社を探します。探し方は、複数の不動産会社に査定依頼することです。そうすれば、複数の不動産会社から査定額が算出されるので、その査定額の根拠や営業マンの対応などを見て不動産会社を見極めます。

その後、不動産会社に自分の物件の売却を依頼する契約である、「媒介契約」を結ぶという流れです。媒介契約の種類については後述します。

○募集開始

媒介契約を結んだら募集開始です。不動産会社が主導し、ネットなどで広告を掲載します。そして、その広告を見た購入者や検討者を紹介できる不動産会社から連絡が入り、個別に交渉に移ります。

仮に、物件が空室であれば室内を案内できますが、稼働中であればレントロール(貸借条件一覧表)などの物件資料を見せて検討者と交渉していきます。そして、検討者に購入意思があれば、買付申込書(≒申込)をもらうという流れです。

○売買契約締結~引渡し

買付申込書をもらい、価格面や引き渡し時期などの諸条件を詰めた後は、売買契約書を結びます。そして、引き渡し日に決済をして売却完了という流れになります。査定~決済までの期間は物件によりますが、半年ほどかかるケースも少なくありません。

●収益物件の価格はどう決まる

次に、収益物件の価格はどのように決まるか?という点を解説していきます。収益物件の場合は自宅売却と違い以下が重要な指標になります。

・利回り

・金融機関の評価

・築年数と構造

○利回り

最も重視されるのは以下の利回りです。

・表面利回り:年間家賃収入÷物件価格

・実質利回り:(年間家賃収入-経費)÷物件価格

・返済後利回り:(年間家賃収入-経費-ローン返済額)÷物件価格

利回りは、投下した資金を何年で回収できるか?という収益性を端的に表した指標なので重要視されるというわけです。

◎直接還元法

利回りで物件価格を算出するときに、最も簡単なのは以下の直接還元法です。

・不動産価格(収益価格)=年間の純収益 ÷ 還元利回り

年間の純収益とは、年間家賃収入から物件運営に関わった全支出を差し引いた金額になります。たとえば、年間の純収益が100万円の物件を売りに出しており、購入者が6%の利回りを希望したとします。

その場合、上記の式に当てはめると約1,666万円が購入者の求める金額というわけです。逆にいうと、周辺の相場利回りから逆算することで、その物件のおおよその金額が見えてきます。

◎注意点

利回りで物件価格を算出するときの注意点は、購入者によって以下が異なるということです。

・空室率

・家賃下落率

・経費(ローン支払い額含む)

空室率や家賃下落率を厳しく読んだり、経費額を多く見積もったりする購入検討者の場合には、希望する物件価格は安価になります。自分の予想以上の指値(値引き交渉)をされた場合、厳しく見積もる検討者であるケースが多いです。

○金融機関の評価

次に金融機関の評価です。金融機関の評価は一般的には以下になります。

・土地:相続税評価額×土地面積

・建物:再調達原価×建物延べ床面積×(残存年数÷耐用年数)

再調達価格は、RC(鉄筋コンクリート)造で19万円/㎡、重量鉄骨造で16万円/㎡、軽量鉄骨・木造:13万円/㎡です。金融機関の評価が低い物件であれば、そもそも融資が付かないので購入自体が困難です。

その点からも、金融機関の評価も物件金額に反映されます。

○築年数と構造

次に築年数と構造です。これらは以下に関係してくるため、売却金額にも影響します。

・金融機関の評価(前項参照)

・減価償却費用(上述の通り)

・減価償却費用の計上期間

・将来かかるであろう支出

仮に、築古物件であれば減価償却費用を経費計上できる期間も短いですし、将来的にリフォーム費用や設備入れ替え費用が高額になる可能性があります。

そのため、現在の利回りが高くても、将来的に利回りが低下したり、デッドクロスになるタイミングが早かったりというデメリットがあります。その結果、物件価格は下がりやすいというわけです。

●媒介契約方法により売却価格に差が出る

不動産会社と結ぶ媒介契約によって、以下の違いがあります。

この違いによって売却価格にも差が出るので、それぞれの媒介契約のメリット・デメリットを理解しておきましょう。結論からいうと、専属専任媒介契約か専任媒介契約の方が高く売れるケースが多いです。

○専属専任媒介

専属専任媒介契約のメリットは以下です。

・広告費を投下する

・物件の優先順位が高い

・売却報告がある

専属専任媒介契約は、一社にしか売却を依頼しないので、不動産会社もある程度広告費をかけます。また、仮に専属専任媒介契約と一般媒介契約で同時に接客予約が入った場合、自社でしか売却活動をしていない専属専任媒介契約の物件を優先させるでしょう。

また、週に1回以上の売却報告義務があるので、売却状況を把握しやすいです。一方、デメリットは自分で買主を見つけても(自己発見取引)、満額の仲介手数料がかかる点です。また、一社にしか売却を依頼できないので、不動産会社の選定を慎重にしなければいけません。

○専任媒介契約

専任媒介契約のメリットは概ね専属専任媒介契約と同じです。違う点は、売却報告義務が2週間に1回で、自己発見取引は広告費を請求される可能性がある点です。ただ、請求して良い広告費は、規定している仲介手数料以下の金額になります。

とはいえ、自己発見取引するケースはほぼないですし、あったとしても重要事項説明書の作成などは不動産会社に依頼した方が安心です。そのため、専任媒介契約を選ぶなら、専属専任媒介契約を選んだ方が良いでしょう。

○一般媒介

一般媒介契約のメリットは以下です。

・複数社に依頼できるので間口が広がる

・一社がイマイチでも他社に依頼できる

ただし、一般媒介の場合は、不動産会社からすると他社が先に成約する可能性があります。そうなると仲介手数料をもらえないので、費用がかかる広告活動などを抑える傾向にあります。

広告活動を抑えると集客減につながるため、結果的に売却スピードが落ちる可能性があるのです。これが、専属専任媒介契約か専任媒介契約をすすめる大きな理由です。

●高く売るための戦術

さいごに、投資物件を高く売るための以下戦術を解説していきます。

・満室に近づける

・共用部をきれいにする

・融資の出る金融機関の動向を確認する

・個人は5年待って売却する

○満室に近づける

まずは満室に近づけることです。購入者は、当然ながらその物件を購入して、収益を上げることが目的です。そのため、満室稼働の物件をそのまま購入した方が良いと思っているため、稼働率が高い状態の方が高く売りやすいです。

○共用部をきれいにする

次に「外部廊下」や「駐輪場」などの共用部はきれいにしておきましょう。購入者が共用部を汚いと思えば、以下のデメリットがあります。

・管理の評価が下がる

・賃借人も同じことを思うのでは?と感じる

これらは、どちらも物件自体の評価が下がるので、物件価格も下落しやすいというわけです。

○融資の出る金融機関の動向を確認する

次に融資の出る金融機関の動向を確認することです。不動産投資において融資がつくかどうかは、物件購入できるかどうかということなので非常に重要です。

そのため、上述した「金融機関の評価」を算出したり、仲介会社経由で紹介できる金融機関がないかを探ったりしてみましょう。購入者がいくら物件を気に入っても、融資が付かなければ買うことはできません。

○個人は5年待って売却する

さいごに、個人は5年待って売却すると良いでしょう。というのも、以下で計算される譲渡所得がプラスであれば税金がかかり、保有期間5年以下の場合は高税率になるからです。

・譲渡所得=(売却価格-売却時にかかった諸費用)―(購入時の不動産価格+購入時にかかった諸費用-減価償却費用)

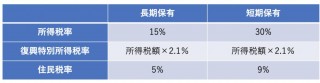

その不動産を売却した年の1月1日時点で、保有期間が5年超は「長期保有」、5年以下は「短期保有」となり、それぞれ税率は以下の通りです。

●まとめ

今回解説した項目で、特に「売却時のタイミング」は常に意識しておきましょう。不動産投資の基本は家賃収入ですが、将来的に売却することもあります。その「売却時期」を間違えないように、売却タイミングは検討しておくと良いです。